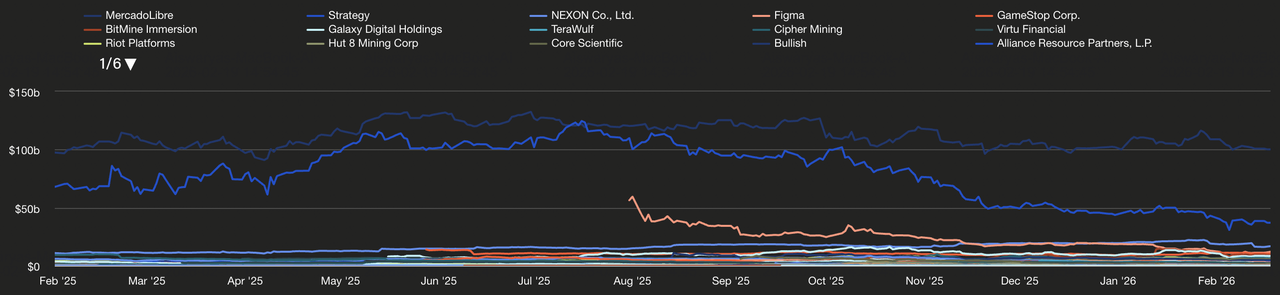

主要ビットコイン財務保有企業の時価総額 | 出典:TheBlock

企業リザーブ資産としての

ビットコインの物語は、2026年初頭に洗練された金融セクターへと成熟しました。もはや投機的実験ではなく、マイケル・セイラー氏と

MicroStrategy(現Strategy)が先駆けたビットコイン財務モデルは、アナリストが財務2.0と呼ぶものに進化しました。この新段階は、単純な

HODL戦略を超えて、積極的なバランスシート管理へと移行し、企業がビットコインを使用してイールドを生成し、デジタル信用を発行し、従来の銀行システムの不安定性に対してヘッジを行うようになりました。

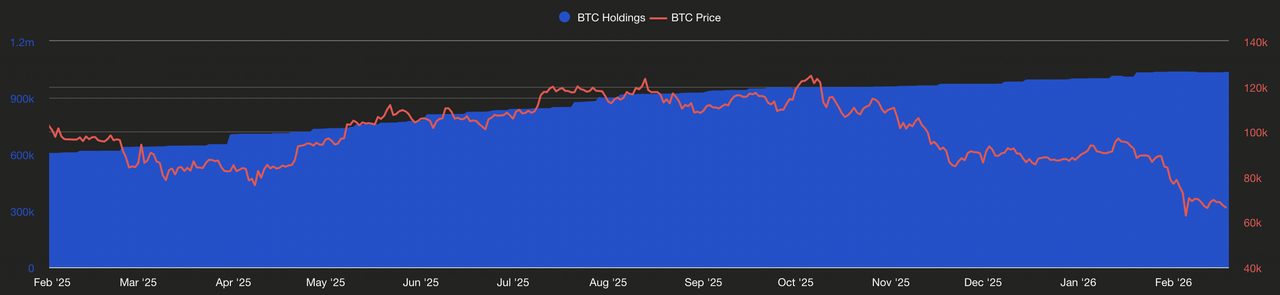

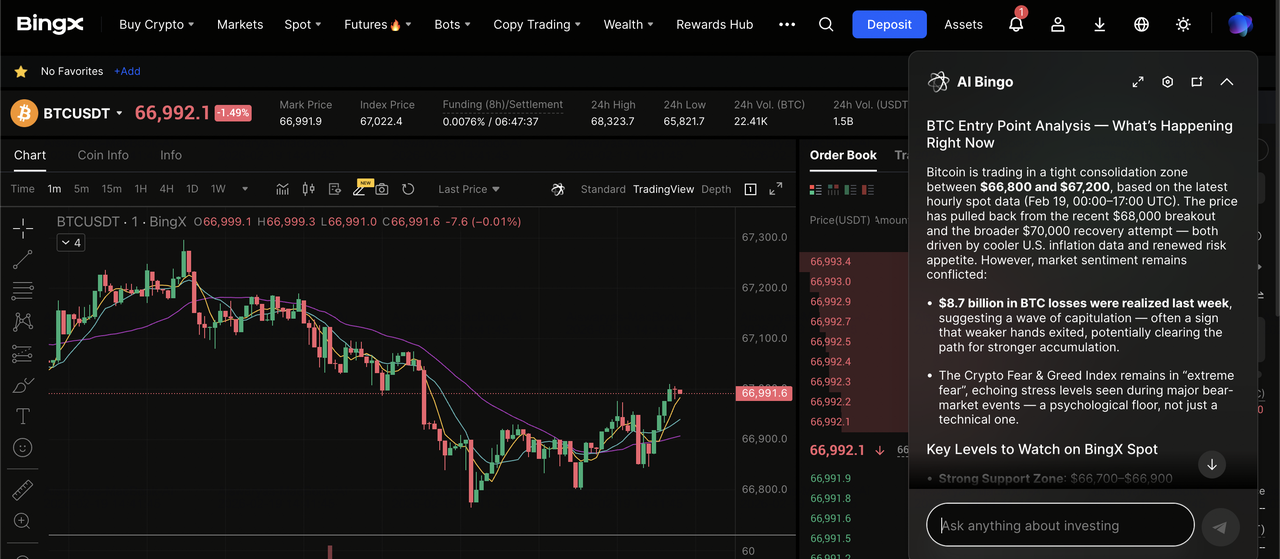

2026年2月時点で、上場企業は集合的に113万BTC以上を保有しており、これは総供給量の約5.4%に相当します。ビットコイン価格が67,000ドル前後で統合された変動の激しい月でしたが、機関投資家の確信は過去最高レベルを維持しています。

この記事では、ビットコイン保有量上位10位の上場企業を特定し、これらの企業BTCクジラが現代金融をどのように再定義しているかを詳述します。

企業ビットコイン富裕層リスト:上位10の上場BTC保有者

累計ビットコイン財務保有量 vs. BTC価格 | 出典:TheBlock

| 順位 |

企業 |

ティッカー |

国 |

BTC保有量 |

今日の価値($67k) |

| 1 |

Strategy (MicroStrategy) |

MSTR |

🇺🇸 US |

717,131 |

$48.16 B |

| 2 |

MARA Holdings |

MARA |

🇺🇸 US |

53,250 |

$3.57 B |

| 3 |

Twenty One Capital |

XXI |

🇺🇸 US |

43,514 |

$2.92 B |

| 4 |

Metaplanet Inc. |

3350.T |

🇯🇵 JP |

35,102 |

$2.36 B |

| 5 |

Bitcoin Standard Treasury |

CEPO |

🇺🇸 US |

30,021 |

$2.01 B |

| 6 |

Bullish |

BLSH |

🇺🇸 US |

24,300 |

$1.63 B |

| 7 |

Riot Platforms |

RIOT |

🇺🇸 US |

18,005 |

$1.21 B |

| 8 |

Coinbase Global |

COIN |

🇺🇸 US |

14,548 |

$976.8 M |

| 9 |

Hut 8 Corp |

HUT |

🇺🇸 US |

13,696 |

$919.8 M |

| 10 |

CleanSpark Inc. |

CLSK |

🇺🇸 US |

13,513 |

$907.5 M |

データは2026年2月19日時点。保有量は最新のSECファイリングと企業開示に基づく推定値です。

1. Strategy(MSTR)

Strategyのビットコイン保有量 vs. MSTR株価 | 出典:TheBlock

Strategy(旧MicroStrategy)は、公開市場で最もレバレッジをかけた企業ビットコイン投資ビークルとして地位を確立し、717,131 BTCを保有しています。これはビットコインの固定供給量2,100万枚の3.4%以上に相当し、総費用545.2億ドル、平均76,027ドル/BTCで蓄積されました。2026年2月、同社は正式にビットコインオペレーティングカンパニーとして再配置し、普通株式の発行とSTRC優先株を通じて継続的な蓄積に資金を提供し、1週間で2,486 BTCを1億6,840万ドルで購入しました。ビットコインが68,000ドル近辺で取引されており、財務保有を約57億ドルの含み損に置いているにもかかわらず、Strategyの株価は一時的に0.95倍のmNAVに圧縮され、従来の事業会社ではなく、ハイベータでバランスシート主導のビットコインエクスポージャーの代理としての役割を強化しています。

2. MARA Holdings(MARA)

MARA Holdingsは最大の

上場ビットコインマイナーの一つであり、市場への売却ではなく100%の

マイニングBTCを保持し、ビットコイン財務優先オペレーターとして徐々にポジションを確立しています。2026年初頭時点で、MARAは53,250 BTCを保有し、前年比で財務保有をほぼ倍増させ、四半期収益2億5,200万ドル(前年比92%増)を生み出し、前年の損失から1億2,300万ドルの純利益に転じました。同社は北米および国際的に大規模なマイニングおよびデータセンターインフラを運営し、ハッシュレートの拡大、長期電力容量の確保、運転資本ではなく中核リザーブ資産としてビットコインを扱うことを中心とした戦略により、MARAはビットコイン価格サイクルとマイニング経済の構造的にレバレッジをかけたエクイティプロキシとなっています。

3. Twenty One Capital(XXI)

Twenty One Capitalは、Cantor Equity PartnersとのSPAC合併を通じてNYSE上場を果たし、XXIティッカーで取引される2025年後半のビットコインネイティブ上場企業として登場しました。

Tether、Bitfinex、SoftBankに支援され、同社は43,514 BTCを保有し、2026年初頭価格で約40億〜41億ドル相当であり、世界的に企業ビットコイン保有者のトップ3にランクされています。Strike創設者のジャック・マラーズ氏が率いるTwenty Oneは、資本効率的なビットコイン蓄積と、ブローカレッジ、レンディング、資本市場にわたるビットコイン専用金融サービスを中心に構築され、オンチェーン

準備証明とフィアット収益ではなくビットコイン建てのパフォーマンス指標を通じて株主価値をビットコインに直接整合させる計画により、XXIを従来の資本市場とビットコイン経済間の純粋なエクイティブリッジとして位置づけています。

4. Metaplanet Inc.(MPJPY)

Metaplanet Inc.は、アジアで最も積極的な企業ビットコイン財務に急速に変貌し、35,102 BTCを保有、約23億〜24億ドル相当であり、日本最大の上場ビットコイン保有者であり、世界的にもトップクラスです。2024年4月の転換以来、ビットコインが現在収益の95%を牽引し、2025年度収益は前年比738%急伸の89億円、営業利益は前年比1,700%増の63億円となり、主にビットコインオプションと収益戦略によるものです。価格変動の中で会計規則により1,022億円または6億6,500万ドルの非現金減損損失を強制されたものの、Metaplanetは21万BTCまたは総供給量の1%を目標とする長期蓄積計画を再確認し、同社をアジア公開市場における規制されたビットコインエクスポージャーの円建て代理として位置づけています。

5. Bitcoin Standard Treasury Company(CEPO)

Bitcoin Standard Treasury Companyは、暗号学のパイオニアであるアダム・バック氏が率いるビットコインネイティブ財務ビークルで、再担保化やイールドリスクなしに機関投資家に直接的なバランスシート レベルのビットコインエクスポージャーを提供するように設計されています。SPAC合併を通じたNasdaq上場を予定している同社は、30,021 BTCを保有し、創設者が拠出した25,000 BTCと初期投資家からの5,021 BTCから調達され、世界的に企業ビットコイン保有者のトップ5にランクされています。ビットコイン建てPIPEと最大15億ドルのフィアット融資を組み合わせた資本構造に支援され、同社は50,000 BTCを超える急速拡大を目標とし、完全に無担保で純粋なビットコイン担保、規制されたカストディ、長期ビットコイン標準金融原則に整合した保守的な財務管理を強調しています。

6. Bullish(BLSH)

Bullishは機関向けフォーカスのデジタル資産取引所で、24,300 BTCという相当なビットコイン財務を運営し、世界的に大手企業保有者の中に位置しています。約130億ドルの評価でBLSHとして2025年にNYSE上場を果たした後、Bullishは財務2.0モデルの一環としてバランスシートを使用し、リスクを積極的に管理しながらBTCを展開して深いスポットおよびデリバティブ流動性、証拠金効率性、プロトレーダー向けの継続的価格発見をサポートしています。ニューヨークのBitLicenseなどのライセンスを追求する規制された取引所として、Bullishはビットコインを受動的リザーブとしてではなく、取引、清算、資本管理業務に密接に統合されたコア市場インフラとして扱っています。

7. Riot Platforms(RIOT)

Riot Platformsは北米最大の上場ビットコインマイナーの一つで、テキサスでメガスケール施設を運営し、18,005 BTC、2026年2月価格で約12億ドル相当を保有しています。38.5 EH/sの展開

ハッシュレートと1.4 GWの電力容量アクセスにより、Riotは大規模マイニングと規律ある財務管理を組み合わせ、ハッシュプライス圧縮期間中には選択的にBTCを売却しながら相当な長期リザーブを維持しています。マイニングを超えて、Riotは

AIおよび高性能コンピューティング(HPC)ワークロードにテキサスインフラを徐々に位置づけており、アクティビスト投資家は90億〜210億ドルの追加エクイティ価値を解放できると推定しており、Riotの2026年サイクルにおけるコアデジタルインフラおよびビットコインレバレッジプレイとしての役割を強化しています。

8. Coinbase Global(COIN)

Coinbase Globalはビットコインの機関プランビングの中心に位置し、米国

スポットビットコインETF資産の80%以上のカストディアンを務めながら、クライアント資金とは完全に分離された自社の企業バランスシート上に14,548 BTCを別途保有しています。この財務保有は直接的なバランスシート確信を反映し、統合段階中の2025年Q4の3,900万ドルの戦略的BTC購入により強化され、業界の主要流動性および価格発見ハブとしてのスポット、デリバティブ、カストディ全体でのCoinbaseの役割を補完しています。監査されたコールドストレージインフラと同社プラットフォームを通じて実行される支配的な機関フローにより、Coinbaseによる控えめな財務アクションでさえ、市場センチメントと流動性条件に対して外部シグナリング力を持つことができます。

9. Hut 8 Corp(HUT)

Hut 8 Corp.はビットコインマイニングとAIおよび高性能コンピューティングを融合した垂直統合デジタルインフラプラットフォームを運営し、約15億ドル相当の実質的な13,696 BTC財務を維持しています。同社は8.65 GW開発パイプラインと1,020 MWの通電容量を制御し、River Bend(ルイジアナ)などのプロジェクトを含むAIデータセンターなどの計算集約的ワークロードへのマイニングを超えた収益多様化を可能にしています。財務的に、Hut 8はTTM収益6億6,800万ドル、純利益2億600万ドルを生み出し、エネルギー支援モデルの拡張性を反映しています。電力、データセンター、コンピュートを収益化しながら相当なBTCリザーブを維持することで、Hut 8は2026年サイクルにおけるハイブリッドインフラおよびビットコイン財務プレイとして自社を位置づけています。

10. CleanSpark Inc.(CLSK)

CleanSpark Inc.は2026年初頭価格で約10億ドル相当の13,513 BTCを保有する大規模でエネルギー優先のビットコインマイナーであり、米国の電力とデータセンターフットプリントを積極的に拡大しています。2026年1月時点で、CleanSparkは16.1 J/TH近辺のフリート効率で50.0 EH/sのピークハッシュレートを運営し、月間573 BTCを生産し、808 MW利用で1.8 GWの契約電力を制御しました。同社は送電レベルキャンパスでテキサスに拡大しており、Brazoria Countyで最大600 MW、Austin Countyで285 MWを、2025年後半報告の4億5,000万ドル以上の現金と選択的BTC売却による強固なバランスシートにより資金調達し、CleanSparkを2026年サイクルにおける持続可能エネルギーとコンピュートインフラを活用した資本規律のあるマイナーとして位置づけています。

BingXでクジラのようにビットコインを取引する方法

BingX AI主導の洞察とプロフェッショナルグレードツールを活用して、世界最大の企業財務保有によって使用される蓄積および取引戦略をミラーしてください。

オプション1:長期ビットコイン保有のためのスポット取引

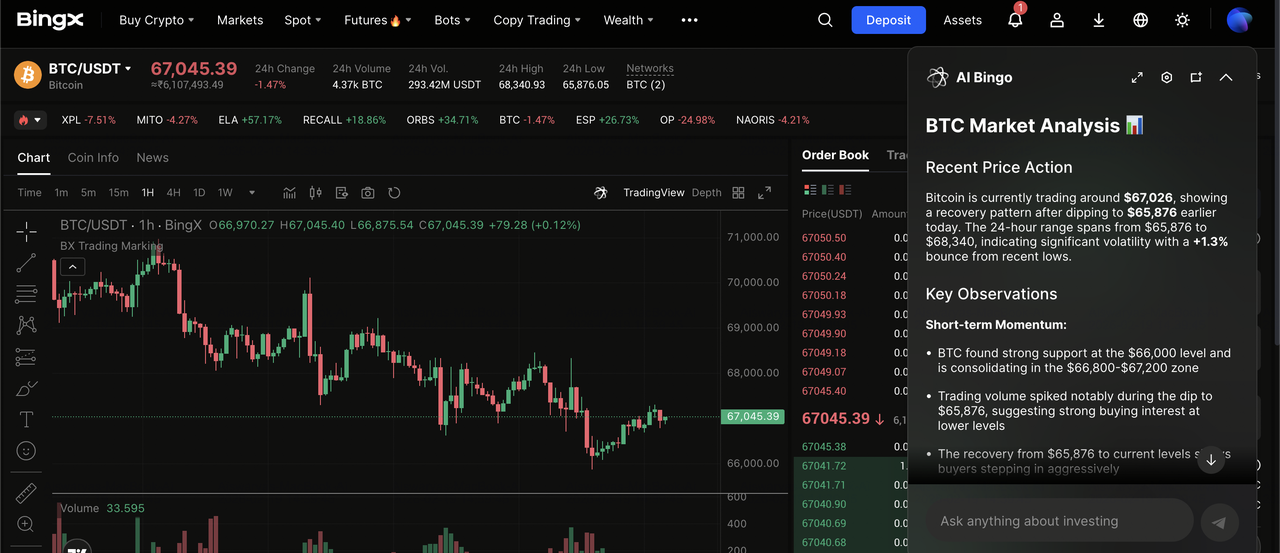

BingX AIインサイトをフィーチャーした現物市場のBTC/USDT取引ペア

BingXスポット市場は、MicroStrategyのHODL戦略と同様に、原資産を所有し、安全なウォレットに保管したい投資家に最適です。

1. ログイン:BingXアカウントにアクセスし、

スポット取引インターフェースに移動します。

3. 注文実行:即座の購入には成行注文を、特定のエントリー価格を設定するには指値注文を選択します。

4. 保有の保護:取引を確認し、BingX資金口座でBTC残高が更新されることを確認します。

BingXでの

ビットコイン購入(BTC)方法の詳細については、初心者ガイドをご覧ください。

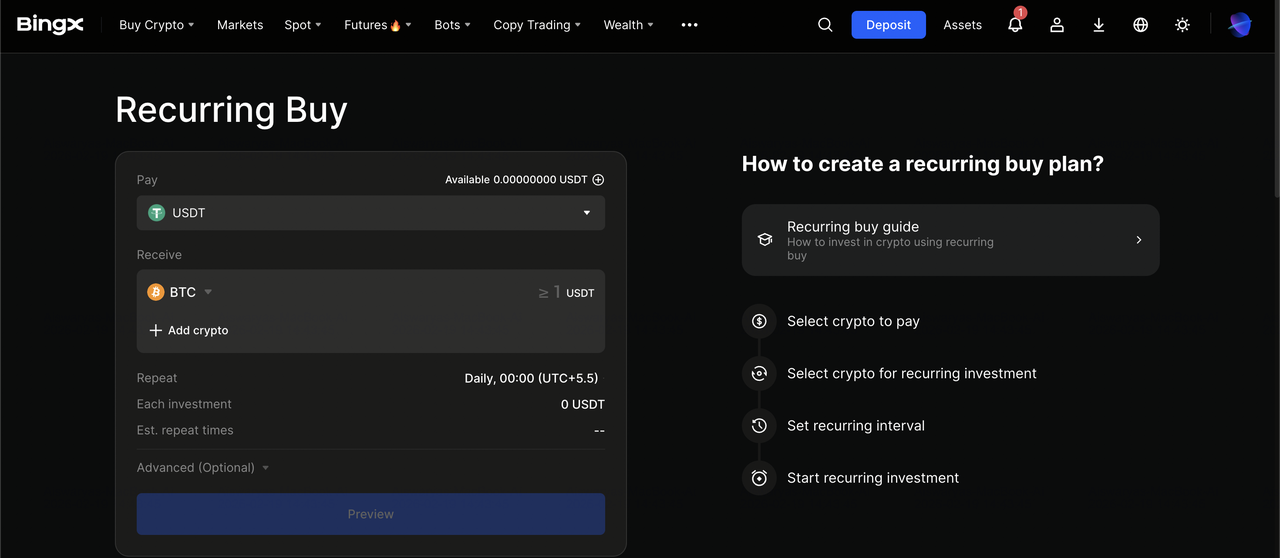

オプション2:戦略的ビットコインDCAのためのRecurring Buy

Recurring Buyでビットコインをドルコスト平均法

定期的に固定金額を購入して平均エントリー価格を下げることで機関蓄積を模倣するのに理想的です。

2. パラメータ設定:BTCをターゲットとして選択し、

USDTを支払い通貨として選択します。

3. 頻度定義:投資金額を設定し、時間別、日別、週別、月別などのスケジュールを選択します。

4. プラン有効化:詳細を確認し、「確認」をクリックしてBingX AIに自動的に購入を実行させます。

オプション3:ボラティリティ管理のためのビットコイン先物取引

BingX AIインサイト付きの先物市場でのBTC/USDT無期限先物

高レバレッジ契約を使用してクジラ誘発価格変動を活用しようとする上級トレーダー向けに設計されています。

1. 資金移動:資金口座から

先物口座にUSDTを移動します。

3. トレンド分析:BingX AIシグナルを使用して、流動性クラスターと潜在的クジラエントリーゾーンを識別します。

2026年に企業ビットコイン財務が直面するトップ5リスクとは?

ビットコイン財務モデルが成熟するにつれ、取締役会と投資家は、バランスシートのボラティリティが株式評価と事業継続に直接影響するハイステークス環境をナビゲートしなければなりません。

1. mNAV反転と破綻したフライホイール

企業の株価がビットコイン保有価値を下回る場合、純資産価値(mNAV)に対するディスカウント取引として知られ、破綻したフライホイールを示します。2026年2月6日に記録的な0.85倍のmNAVに達した

Strategy(MSTR)などの企業にとって、この反転は既存株主を希薄化することなくより多くのBTCを購入するための新株発行を阻止し、成長エンジンを効果的に停滞させます。

2. マイナーの採算割れ生産コスト

ビットコインマイナーの収益性閾値は2026年に劇的に変化しました。ケンブリッジデータによると、世界平均生産コストは現在BTC当たり80,497ドルと推定されており、2026年2月時点でビットコインが67,000ドル近辺で取引されているため、多くの事業者が現在採算割れ状態です。これにより、企業が電気代と債務義務をカバーするために財務保有を投げ売りせざるを得ないマイナー降伏のリスクが生じ、市場に巨大な売り圧力を加えています。

3. 戦略的二重レバレッジ・トラップ

多くのデジタル資産財務会社(DAT)は、単純な現金からBTCへの変換を超えて、転換社債と優先株式を使用するようになりました。これは二重レバレッジリスクを生み出します:企業の株価はビットコイン自体よりもボラティリティが高く、例えば、MSTRのビットコインベータは2026年初頭に1.34に達しました。下落局面では、株価は基礎資産よりも1.6倍速く暴落することが多く、ビットコイン担保ローンのマージンコールを引き起こす可能性があります。

4. 公正価値会計P&L鞭打ち

2026年会計基準の下では、上場企業は四半期ごとにビットコイン保有を公正価値で測定しなければなりません。この要件により極端な報告鞭打ちが導入されます。企業が一度も売却しなくても、20%の価格下落は巨大な未実現紙上損失をもたらし、2026年2月だけで上位10財務保有者だけで100億ドル以上に達し、安定した一株当たり利益に焦点を当てた従来の機関投資家を怯えさせる可能性があります。

5. カストディアルおよびガバナンスの集中

集中リスクはもはや資産だけでなく、それがどこで保管されているかについてもです。上場企業が110万BTC以上を保有し、その大部分が単一のカストディアンであるCoinbase Primeによって管理されている中、主要プロバイダーでの技術的障害、規制凍結、またはキーセレモニーエラーは企業セクター全体の流動性を麻痺させ、システミックなブラックスワンイベントを引き起こす可能性があります。

結論:ビットコイン財務は企業金融の新時代か?

2026年のデータは、ビットコインが投機的企業実験からグローバル機関金融の戦略的柱に移行したことを示しています。財務2.0モデルが標準になるにつれ、上場企業はもはや単に資産を保有するだけでなく、ビットコインを運営インフラに積極的に統合し、STRC優先株などの専門的金融商品を使用してバランスシートを拡大しています。

StrategyやMetaplanetなどの高確信エンティティによって推進される結果的な機関供給ショックは、残りの循環供給をめぐる競争が市場サイクルの次段階を定義する可能性を示唆しています。今後、これらのビットコイン財務会社(DATCo)の成功は、複雑なリスクを管理し、進化するマクロ経済の変化を通じて流動性を維持する能力にかかっています。

リスクリマインダー:デジタル資産への投資または取引には重大な市場リスクが伴います。企業ビットコイン戦略は多くの場合、高レバレッジを伴い、極端な株価ボラティリティにつながる可能性があります。暗号関連金融活動に従事する前に、常に自分自身で調査(DYOR)を行い、リスク許容度を考慮してください。

関連読み物